Kaum ein Thema wird so ausgiebig – und so emotional – geführt wie die Frage nach den besten Auto-Aktien. Wir machen einen Fundamentalvergleich auf Basis aktueller Zahlen und Schätzungen bis in das Jahr 2021.

Vorgehensweise: Eine schweirige Branche

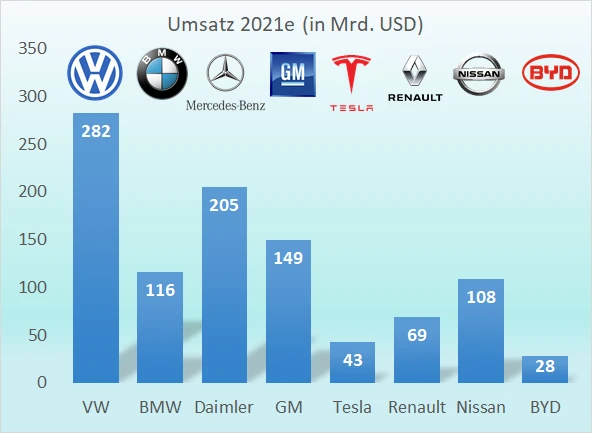

Branchenvergleiche sind manchmal relativ „einfach“: Wenn die Branche nicht gerade im Umbruch ist und alle Vertreter ungefähr gleich stark wachsen und, lassen sich Bewertungsunterschiede jeweils gut einordnen. Nicht so bei den Automobilen: Die Branche befindet in einer Umbruchssituation wie wahrscheinlich noch nie in ihrer Geschichte. Die Antriebsformen werden vielfältiger. Neue Player wie Tesla und BYD sind in den Markt eingetreten, wachsen stark und erhöhen den Wettbewerb. Das erschwert die nüchterne Betrachtung – und erklärt, warum es zu so starken Meinungsunterschieden kommt. Wir betrachten die Unternehmen VW, BMW, Daimler (alle Deutschland), General Motors, Tesla (alle USA), Renault (Frankreich), Nissan (Japan) und BYD (China).

1. Schritt: Aktuelle Bewertung

Zunächst einmal ist festzuhalten, dass der VW-Konzern nach Marktkapitalisierung immer noch das Schwergewicht unter den betrachteten Autoherstellern ist.

Die Größe bringt einem Anleger aber natürlich nicht viel, solange sie nicht in Relation zum Umsatz gesetzt wird (KUV). Wen man von den jungen Unternehmen Tesla und BYD absieht, ergibt sich nach dieser ersten Grobdurchsicht dann schon ein ziemlich homogenes Bild: Die klassischen Autohersteller werden mit KUVs zwischen 0,27 (Renault) und 0,33 (GM) bewertet. Einzig BMW sticht etwas nach oben heraus (KUV19e: 0,43). BYD ist hingegen mehr als doppelt so hoch, Tesla gar fünf Mal so hoch bewertet. Das Ganze natürlich auf Basis der aktuellen Geschäftszahlen. Der Grund ist klar: Die beiden Unternehmen werden in Zukunft stärker wachsen. Das Wachstum muss also in der Perspektive unterschiedlichen Wachstums betrachtet werden.

2. Schritt: Künftige Bewertung

Sehen wir uns daher die Schätzungen für die noch relativ „nahe“ Zukunft an: Für 2021 prognostizieren die von Bloomberg erfassten Analysten eine Angleichung dieser Bewertungsdiskrepanzen. Das gilt für das KUV und auch das KGV. Die Grafik zeigt das geschätzte KGV auf 2021er-Basis. Auch dann werden BYD und Tesla demnach noch signifikant höher bewertet sein. Anleger in diesen Aktien setzen also darauf, dass wirklich langfristige Hebel in ihre Richtung gelenkt werden.

Um das genauer aufzuzeigen, müssten noch langfristigere Schätzungen bemüht werden. Leider wird deren Ungenauigkeit naturgemäß immer größer. Versuchen wir es mit einer (sehr spekulativen) Richtgröße: Bis zum Jahr 2021 wird Tesla nach Bloomberg-Schätzungen seinen Umsatz durchschnittlich um 22 Prozent steigern. Gehen wir davon aus, dass das Unternehmen diese Wachstumsrate sogar bis in das Jahr 2030 hält. Das liefe auf einen Umsatz von rund 233 Milliarden US-Dollar hinaus.

Damit hätte man VW fast eingeholt (Umsatz 2019e: 276 Milliarden US-Dollar). Würde man die Aktie als dann etablierten Autobauer so wie einen typischen Autobauer heute bewerten (wie VW), hätte die Aktie bis 2030 annähernd Verdopplungspotenzial. Das klingt gut, liefe heruntergebrochen aber auf eine jährliche Rendite von 6,5 Prozent heraus, also etwa Marktdurchschnitt. Im Zusammenspiel mit den ohnehin großen Unsicherheiten und Umwälzungen in diesem Sektor (welcher Antrieb wird sich durchsetzen, wie lange dauern wichtige Meilensteine in der Entwicklung, etc.) sind wir im obigen Beispiel aber bereits tief im Wald der Spekulation angekommen. Über ein wichtiges Detail lassen sich allerdings noch abgesichertere Aussagen treffen: Die Einordnung der aktuellen Bewertungen in deren Historie.

3. Schritt: Historische Einordnung

In Schritt 1 wurde die relativ niedrige Bewertung der klassischen Autohersteller gezeigt. KUVs von um die 0,3 werden normalerweise nur für Unternehmen mit schwachen Margen (oder ungesunden Bilanzen) gezahlt. In der Tat sind fast alle Autobauer ziemlich hoch verschuldet. Von völlig ungesunden Bilanzen würde man aber nicht unbedingt sprechen. Die Margen sind dabei aktuell auch noch relativ hoch – oder anders gesagt, die KGVs ziemlich niedrig. Auf diese niedrigen KGVs setzen die Fans der Aktien von VW, Daimler und Co. Wirklich außergewöhnlich günstig sind die Bewertungen der deutschen Autobauer indessen nicht, wie die Beispiele Renault und Nissan aufzeigen. Sie entsprechen vielmehr einem allgemeinen Marktkonsens. Die Frage ist nun: Hat die Börse den Autobauern schon immer nur eine so niedrige Bewertung zugestanden? Falls ja, ergibt sich wahrscheinlich keine besondere Chance bei diesen Aktien, zumal vor dem Hintergrund der angesprochenen Umwälzungen in der Branche. Betrachten wir hierzu konkret das Beispiel Daimler:

Seit 2000 wurde Daimler durchschnittlich ein KUV von 0,41 zugesprochen – also nicht sehr viel. Im historischen Vergleich liegt die aktuelle Bewertung von 0,29 aber immer noch spürbar hierunter. Offenbar preist der Markt damit ein, dass sich künftig a) bei immer mehr elektronisch betriebenen Mobilen nicht mehr so hohe Margen durchsetzen lassen, oder b) die Margen aktuell überdurchschnittlich hoch sind, oder c) Daimler an Marktanteilen verliert.

Fazit: Auch wenn die niedrigen Bewertungen der klassischen Autobauer zunächst anziehend wirken: Eine ganz außerordentliche Unterbewertung ist vor dem Hintergrund eines schwieriger werdenden Markts durch steigenden Wettbewerb, der Notwendigkeit anhaltend hoher Investitionen und der ohnehin niedrigen historischen Bewertungen nicht direkt ausgemacht. Eine Unterbewertung gerade der deutschen Vertreter ist beim Blick auf die Peer-Group (GM, Renault) gleichfalls nicht direkt ersichtlich.

Bei den reinen Elektroauto-Herstellern ist demgegenüber schon viel an zukünftigem Erfolg eingepreist. Die Aktien werden noch über viele Jahre ihren Wachstumserwartungen gerecht werden müssen, um überhaupt die aktuellen Bewertungen zu rechtfertigen. Dass sie noch deutlich darüber hinaus wachsen können (und entsprechend die Aktienkurse noch Potential besitzen), ist natürlich möglich. Persönlich gefällt mir das Verhältnis aus Chancen und Risiken allerdings nicht, wie am obigen Beispiel mit Schätzungen bis 2030 verdeutlicht. Da gibt es doch sehr viele Aktien, die eine günstigere Kombination aus hervorragenden Zukunftsperspektiven und bei gegenwärtig geringer Bewertung aufweisen. Gerade solche Titel suchen wir beispielsweise systematisch in meinem Börsenbrief Turnaround-Formel.

Auch wenn ich mich bei vielen Lesern dieses Artikels vermutlich unbeliebt mache... Für die Autobranche fällt mein persönliches Fazit aufgrund der betrachteten Daten (leider) wie folgt aus: Ich halte sie mit wenigen Ausnahmen für einen langfristigen Underperformer.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

Sofortkauf

Sofortkauf