Nach gerade einmal 58 Handelstagen ist es soweit: Der amerikanische Leitindex hat seine viel beachtete 200-Tage-Linie erneut nach oben übersprungen. Der Artikel erklärt, inwiefern der wohl bekannteste Indikator der Welt tatsächlich eine Hilfe für Anleger ist – und ob diesem Signal auch wirklich Signalwirkung für die künftigen Wochen beizumessen ist.

Der Gradmesser für Bullen- und Bärenmärkte

Der S&P500 hat gestern seine ohnehin beeindruckende Rallye um 1,48 Prozent ausgebaut und dabei ganz nebenbei seinen langfristigen, gleitenden 200-Tage-Durchschnitt zurückerobert. Diese Linie wird oft in beide Richtungen verkannt: Nur in den bullishen Phasen (Kurs > GD200) anzulegen ist kein Performancebringer, der Indikator aber dennoch bei weitem nicht überflüssig. Beide Aspekte sind zu erläutern.

Markt-Timing mit dem GD200: Jein

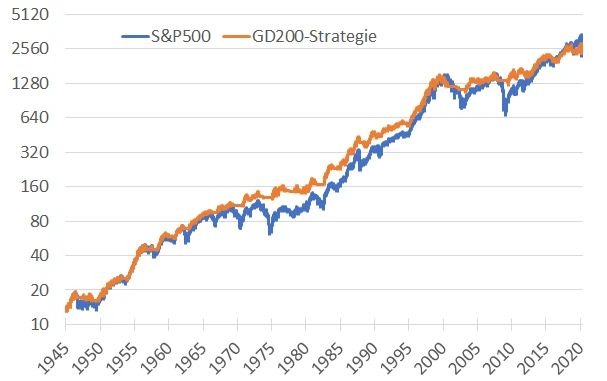

Dass sich mit Hilfe der 200-Tage-Linie die Anlage-Performance an den großen Indizes nicht verbessert, illustriert das folgende Beispiel: Investiert wird in den S&P500, wenn er oberhalb seines gleitenden Durchschnitts notiert. Der Testzeitraum beginnt 1945, beträgt also stolze 75 Jahre. Ansonsten hält die einfache Strategie Cash. Ergebnis: Anstelle der vielen Ein- und Ausstiege hätte ein Buy & Hold zum nahezu identischen Ergebnis geführt. Spätestens nach Abzug von Kosten ist die Strategie ein Underperformer.

Zwei große Vorteile

Umsonst wäre die Strategie dennoch nicht gewesen. Denn immerhin in 33 Prozent der Zeit hätte man nach dieser Strategie das Kapital frei für andere Anlagen. Auch wenn das genau das ruppigste Drittel der Zeit an Märkten ist: Damit ließe sich dann also prinzipiell eine Outperformance zum S&P500 herstellen. Der halb so hohe Drawdown der Strategie (S&P500: -56%, GD200-Strategie: 28%) spricht ebenfalls für diesen Ansatz. Er hätte die Anlegernerven deutlich geschont. Aus Rendite/Risiko-Gesichtspunkten ist die Strategie also dem S&P500 überlegen.

Wer gemäß der 200-Tage-Linie investiert, kann seine Nerven schonen und dennoch in etwa die Marktrendite erzielen. Wer diese Strategie umsetzen will, darf just heute also wieder sein Kapital investieren. Nicht mehr und nicht weniger Hilfe bietet der einfache GD200-Indikator.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App

Sofortkauf

Sofortkauf