Social Media boomt und ein Newcomer mischt die Branche auf: Snapchat. Doch ist die Snap-Aktie schon jetzt ein Kauf?

Snapchat ist der Newcomer unter den sozialen Netzwerken und insbesondere bei Jugendlichen beliebt. Während Facebook unter Jüngeren als die Plattform gilt, auf der auch ihre Eltern sind, wird Snapchat von ihnen als jung, hip und innovativ wahrgenommen.

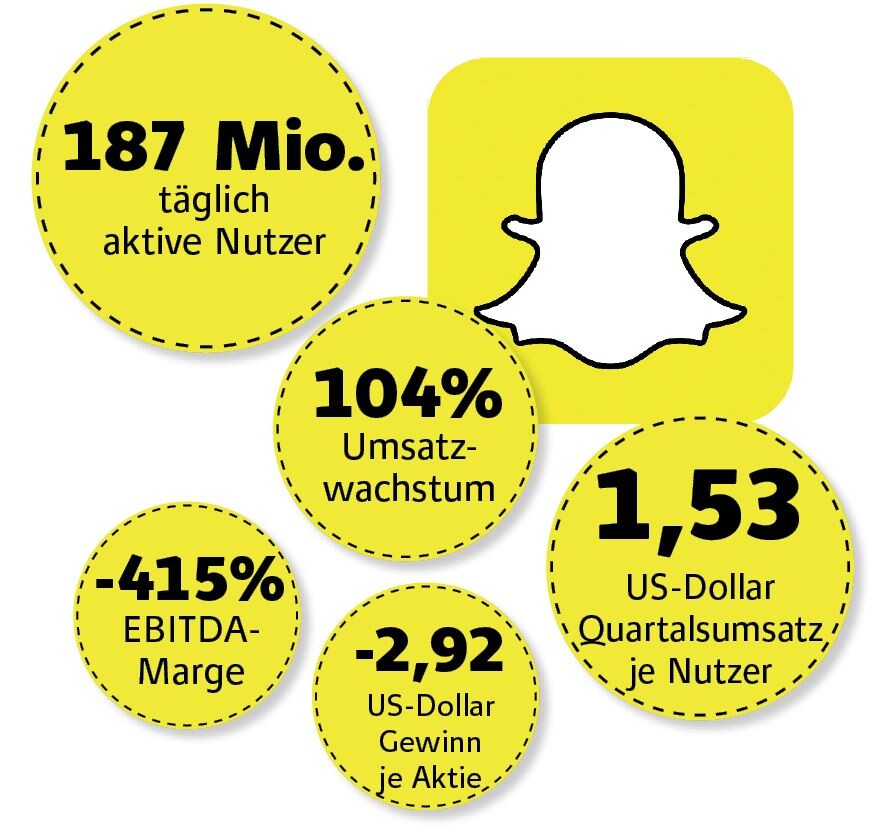

Über die App lassen sich Fotos und kurze Videos teilen, die mithilfe von Filtern und Zuschnitten bearbeitet wurden. Im Gegensatz zum hochgradig monetarisierten Facebook fallen die Werbeanzeigen auf Snapchat kaum auf. Kein Wunder, denn es sind tatsächlich weniger, was der Umsatz je Nutzer von 1,53 Dollar im vierten Quartal zeigt.

Die niedrige Zahl der Werbeanzeigen eröffnet jedoch Wachstumspotenzial. 2017 legte der Umsatz um 104 Prozent zu – im neuen Geschäftsjahr soll der Erlös um 60 Prozent anziehen. Zudem bekommt Snap, die Firma hinter der App, ihre Kostenstruktur langsam in den Griff. Die Umsatzkosten, das sind beispielsweise Kosten für Server und Personal, machen nur noch 64 Prozent des Erlöses aus. Aktuell liegt die EBITDA-Marge zwar bei minus 415 Prozent, doch 2018 soll sich die Marge auf minus 50 Prozent verbessern. Im vergangenen Quartal hat Snap die Geschwindigkeit erhöht, in der die Firma in Richtung Profitabilität schreitet. Die Erhöhung der Schlagzahl überraschte die Analysten und endete in einem 50-prozentigen Kurssprung.

Trotz der positiven Entwicklung im vergangenen Quartal und der eindeutig am Chart ablesbaren Veränderung des Sentiments erhält die Snap-Aktie keine Kaufempfehlung. Es ist noch ein langer Weg, bis sich das Erlöswachstum in einem Gewinn realisiert. Analysten rechnen erst im Jahr 2021 mit einem positiven Ergebnis. Bis dahin steigt die Verschuldung des Börsenneulings weiter an.

Ohne eine solide Eigenkapitalquote fällt das größte Risiko einer Anlage in Social-Media-Aktien bei Snap noch stärker ins Gewicht: Es sind zyklische Aktien. Ein Fakt, der gerne vergessen wird, da Facebook, Twitter und Co noch nie einen vollständigen Zyklus durchlebten. Aktuell befindet sich die Weltwirtschaft zwar in einem lang anhaltenden Boom – doch die Vergangenheit zeigt: Auf jede Hochkonjunktur folgt eine Rezession. Verschlechtern sich die wirtschaftlichen Rahmenbedingungen, gehören Social-Media-Firmen zu den Ersten, die das zu spüren bekommen. Denn Marketingausgaben sind Kosten, die Firmen am einfachsten und daher als Erstes streichen. Ein Szenario, das eine gerade erst erreichte Profitabilität wohl kaum durchstehen dürfte.

Sicherlich, Werbung in sozialen Medien ist ein boomendes Geschäft: Laut Statista erreichte dieser Markt im vergangenen Jahr ein Volumen von 43,8 Milliarden Dollar. Bis 2022 soll das Werbevolumen in sozialen Netzwerken bis auf 65,3 Milliarden Dollar ansteigen – das entspricht einer durchschnittlichen Wachstumsrate von 8,3 Prozent pro Jahr.

Dennoch empfiehlt DER AKTIONÄR die Snap-Aktien nicht zum Kauf. Der Umschwung des Analysten-Sentiment scheint eingepreist und die finanzielle Situation dürfte noch lange Zeit zu wünschen übrig lassen.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App