Günstiges Zinsumfeld: Die Bastei Lübbe AG hat sich einen Konsortialkredit im Gesamtvolumen von 33 Millionen Euro gesichert und wird damit unter anderem die im Oktober 2016 fällige Unternehmensanleihe zurückzahlen. Mittelfristige Zinsersparnis: rund 1,5 Millionen Euro pro Jahr. Zugleich haben sich die Kölner eine Option auf weitere zehn Millionen Euro für mögliche Zukäufe und strategische Investments gesichert.

DER AKTIONÄR sprach mit Bastei-Lübbe-Vorstand Thomas Schierack über die strategische Neuordnung der Finanzen, den Teilverkauf bei der Spieletochter Daedalic sowie eine weitere vielversprechende Plattformidee.Schierack hält an seinem ehrgeizigen Ziel fest, spätestens im Geschäftsjahr 2018/19 die Hälfte des Umsatzes digital zu erwirtschaften

Herr Schierack, Bastei Lübbe hat im Rahmen einer strategischen Neuaufstellung seiner Konzernfinanzierung mit einem namhaften Bankenkonsortium einen Konsortialkredit im Volumen von 33 Millionen Euro abgeschlossen. Warum haben Sie sich für diese Option entschieden?

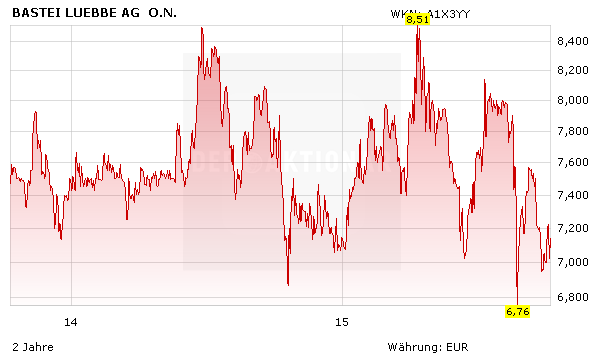

Thomas Schierack: Das derzeit günstige Zinsumfeld hat uns die Möglichkeit beschert, die Anschlussfinanzierung unserer im Oktober 2016 fälligen Unternehmensanleihe bereits frühzeitig zu sichern. Die im Vergleich zum Anleihezinssatz von 6,75 Prozent deutlich günstigeren Konditionen erlauben uns mittelfristig eine Zinsersparnis von 1,5 Millionen Euro pro Jahr, die erstmals im Geschäftsjahr 2017/18 in voller Höhe wirksam werden. Zugleich konnten wir mit diesem Schritt unsere Liquiditätsreserven für weiteres Wachstum in den kommenden Jahren stärken. Die Bereitstellung eines Konsortialkredits in dieser Höhe zu diesen attraktiven Konditionen ist nicht nur ein sehr starker Beleg für unsere überdurchschnittliche Bonität, zugleich sehen wir uns darin in unserer Arbeit bestätigt.

Kommen wir auf das Digitalgeschäft zu sprechen. Bastei Lübbe hat im September einen 3-Prozent-Anteil am Spieleentwickler Daedalic Entertainment an den britischen Investor Blue Sky Tech Ventures verkauft und ist nun mit 48 Prozent in der Rolle des Minderheitsgesellschafters. Warum?

Unser Plan ist, dass der Spielepublisher Daedalic in den nächsten zwei bis drei Jahren sein Geschäft erheblich ausbauen soll. Insbesondere im Bereich der Adventure Games wollen wir mit Daedalic in den kommenden Jahren bekannte Brands in Gameform entwickeln und vertreiben. Das sind allesamt Projekte von großem Aufwand. Dazu ist auch ein nicht unerhebliches finanzielles Investment in einer Größenordnung von 15 bis 18 Millionen Euro notwendig. Die Finanzierung soll durch Daedalic selbst erfolgen, ohne dass Bastei Lübbe hierfür ins eigene Risiko bzw. in Haftung geht. Bei einer Konsolidierung der Beteiligung würden auch die Schulden in der Konzernbilanz der Bastei Lübbe AG mit aufgelistet, was bei uns zu einem höheren Verschuldungsgrad und bilanziellen Nachteil führen würde. Das ist einer der Gründe, warum wir einen geringen Teil unserer Beteiligung verkauft haben.

Haben bei dieser Entscheidung nur bilanzielle Überlegungen eine Rolle gespielt?

Die Bilanzpflege ist nur der eine Grund, der zu unserer Entscheidung geführt hat. Ebenso wichtig ist der strategische Ansatz bei unseren Überlegungen. Daedalic macht bereits heute mehr als die Hälfte der Umsätze außerhalb des deutschsprachigen DACH-Bereiches, also Deutschland, Österreich und Schweiz. Mit Hilfe des britischen Investors wollen wir Daedalic nun weiter internationalisieren und natürlich über Blue Sky Tech Ventures auch neue Optionen zur Finanzierung der Gesellschaft auf internationaler Ebene erschließen.

Warum haben Sie den Verkaufspreis des 3-Prozent-Anteils nicht veröffentlicht? Man könnte meinen, Sie hätten keinen angemessenen Preis erzielt?

Bei einem Verkauf eines 3-prozenzigen Pakets einer Beteiligung kann der Kaufpreis nicht der wichtigste Part sein. Deswegen haben wir den Verkaufspreis nicht explizit erwähnt. Wichtiger ist unserer Ansicht nach, dass wir auch für Daedalic einen internationalen Investor gefunden haben, der uns auch strategisch weiterbringen wird. Wir haben gemeinsam mit dem Investor eine Bewertung der Firma vorgenommen, die dann Grundlage des Kaufpreises war. Und um allen Vermutungen entgegenzutreten: Die Bewertung und damit auch der Verkaufserlös liegen deutlich über dem Betrag, den wir vor etwas mehr als einem Jahr selbst in Daedalic investiert haben.

Wie läuft es aktuell operativ bei Daedalic? Sind Sie mit der Umsatz- und Ergebnisentwicklung Ihrer Spieletochter zufrieden?

Daedalic hat im letzten Jahr einen Umsatz von 7,2 Millionen Euro und ein EBITDA von 1,7 Millionen Euro erwirtschaftet. Zur Ausweitung des Geschäftes sind bereits in diesem Jahr Investitionen notwendig. Dennoch gehen wir bei Daedalic im laufenden Jahr bei einem Umsatzwachstum auf über zehn Millionen Euro von einem leicht steigenden EBITDA aus. Daedalic hat jetzt die Zulassungen für alle Konsolenspielarten und ist auch in der Lage, sämtliche Spiele auf Smartphones und Tablets anbieten zu können. Insofern ist hier auch im letzten Jahr ein großer technischer und strategischer Fortschritt erzielt worden.

War für Sie auch die 2016 anstehende Refinanzierung der Anleihe ein entscheidendes Argument für die Dekonsolidierung Ihrer Beteiligungen?

Das spielte sicher auch eine Rolle, allerdings eine untergeordnete. Wir stehen kurz vor Abschluss der Verhandlungen mit unseren Banken, was eine Refinanzierung angeht. Insgesamt ist für uns der Abschluss der Verträge einfacher, wenn wir die Beteiligungen nicht konsolidieren.

Welche Rolle wird Blue Sky Tech Ventures zukünftig bei der Finanzierung des Wachstumsprogramms von Daedalic spielen?

Über Blue Sky Tech Ventures erhoffen wir uns zum einen weitere strategische Ansätze und auch das Nutzen des Netzwerkes des britischen Investors. Dies gilt dann natürlich auch für Finanzierungsmöglichkeiten, die wir mit Blue Sky Tech Ventures internationaler gestalten können.

Blue Sky Tech Ventures Limited hat zudem die Option erhalten, weitere fünf Prozent der Anteile an Daedalic im nächsten Jahr zu erwerben. Könnten Sie uns bitte den Hintergrund dieser Option kurz erläutern?

Der Hintergrund dieser Option ist eigentlich relativ einfach. Blue Sky Tech Ventures hilft uns, Daedalic zukünftig noch breiter und internationaler aufzustellen. Zum Beispiel werden sie uns dabei unterstützen, viel versprechende Brands einzukaufen, um für die Jahre danach Top-Spiele anbieten zu können. Im Gegenzug war es ein Wunsch von Blue Sky, in Verbindung mit einem erfolgreichen Wachstum der Company die Option zu haben, weitere Anteile zu dem bereits festgelegten Kaufpreis zu erwerben.

Seit der Trennung von Digitalvorstand Jörg Plathner im August wird in der Branche über Ihre weitere Strategie spekuliert. Jetzt kommt der prozentuale Abbau bei der zweiten digitalen Beteiligung. Gibt es einen Strategieschwenk weg vom Digitalen?

Ganz im Gegenteil, wir werden in den nächsten Jahren noch viel digitaler werden. Dabei werden unsere Beteiligungen BEAM und Daedalic Entertainment einen entscheidenden Beitrag leisten. Der Abbau der Mehrheitsbeteiligungen an beiden Firmen dient wie gesagt dem bilanziellen Schutz der Bastei Lübbe AG. Unsere Ambitionen im Digitalbereich gehen aber noch weiter: Wir haben bereits eine weitere Plattform-Idee, die aus dem Kernbereich der Inhaltsentwicklung von Bastei Lübbe entspringt und mit der wir weltweit mit vertretbarem Aufwand eine weitere Plattform installieren können. Der Launch dieser Plattform ist für Ende 2016/Anfang 2017 vorgesehen. Sie sehen, dass wir durchaus vorhaben, unser Wachstumstempo im Digitalbereich nochmals zu beschleunigen.

Ein wichtiges Standbein des Geschäftsbereichs Digital soll die neue Streamingplattform BEAM werden. Wie weit sind die Vorbereitungen zum Start der Plattform und welche Erwartungen haben Sie an die Direktvermarktung von Serieninhalten?

Gerade in den letzten Wochen haben wir bei BEAM große Fortschritte gemacht. Wir verhandeln mit vielen internationalen Verlagen, die großes Interesse haben, zum Start der Plattform Serieninhalte zu liefern. Es gibt nun auch einen groben Zeitplan: Der Softlaunch der Plattform mit Testkunden in den USA, UK und im DACH-bereich soll zum 01.04.2016 erfolgen. Der eigentliche Launch soll dann zum 01.07.2016 stattfinden. Ebenfalls im noch kommenden Jahr, voraussichtlich im vierten Quartal, soll dann der Audio-Bereich dazu kommen.

Sie hatten in einem früheren Interview das Ziel ausgegeben, spätestens im Geschäftsjahr 2018/19 die Hälfte des Umsatzes digital zu erwirtschaften. Inwiefern müssen Sie dieses Ziel nach der Dekonsolidierung von Daedalic nun anpassen?

Gar nicht. Ich bin sehr überzeugt, dass wir spätestens im Geschäftsjahr 2018/19 die Hälfte unseres Umsatzes mit digitalen Produkten erwirtschaften werden. Das hat sich durch die Dekonsolidierung kein bisschen geändert. Im Gegenteil: Es zeigt sich, dass diese Planung eher konservativ ist. Denn einerseits wird Bastei Lübbe BEAM mit digitalen Inhalten beliefern – was einen enormen Skaleneffekt bringen wird. Anderseits sind wir aktuell wie bereits angesprochen dabei, eine zweite Plattformidee zur Marktreife zu entwickeln, die ebenfalls große Impulse bringen könnte. Insofern fühle ich mich mit meiner Prognose nach wie vor sehr wohl.

Herr Schierack, vielen Dank für das Interview.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App