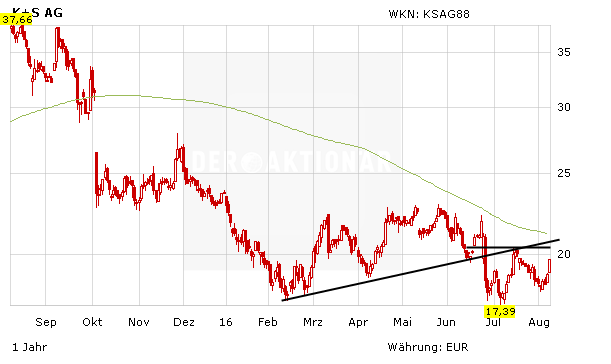

Bei K+S hält sich das Überraschungspotenzial des Halbjahresberichts nach der Gewinnwarnung Ende Juni in Grenzen. Wegen Produktionsausfällen und dem Preisdruck im Kaligeschäft verzeichnete der MDAX-Konzern im zweiten Quartal einen starken operativen Gewinneinbruch auf rund 10 Millionen Euro.

Vor einem Jahr hatte K+S noch einen Gewinn vor Zinsen und Steuern (Ebit I) von 179,2 Millionen erwirtschaftet. Den vollständigen Quartalsbericht legt K+S-Chef Norbert Steiner an diesem Donnerstag (11. August) vor. Steiner hatte bereits Ende Juni von einem "enttäuschenden" Quartal in einem "sehr schwierigen" Marktumfeld gesprochen. Er begründete den Gewinneinbruch neben einem deutlichen Rückgang des Durchschnittspreises im Kaligeschäft auch mit unvorhergesehen hohen Produktionsausfällen im Werk Werra. Grund sei die begrenzte Versenkerlaubnis für flüssige Rückstände. Deshalb steht die Kali-Produktion bei Niedrigwasser der Werra immer wieder still. K+S schloss Lieferengpässe in den kommenden Monaten nicht aus.

Schwache Kennzahlen erwartet

Auch im Salzgeschäft läuft es bei K+S nicht wirklich rund. Dort sorge eine geringere Voreinlagerung von Auftausalz wegen hoher Bestände nach dem milden Winter für einen deutlichen Mengenrückgang insbesondere in Nordamerika, hieß es Ende Juni. K+S ist der größte Salzhersteller der Welt. Den Großteil des Gewinns machen die Nordhessen mit insgesamt rund 14.400 Mitarbeitern traditionell aber mit der Produktion von Kali-Dünger für die Landwirtschaft.

Die Kennzahlen dürften aus Sicht von Analysten durch die Bank schwach ausfallen. Die vom Unternehmen befragten Analysten erwarten für das zweite Quartal einen Umsatzrückgang um mehr als ein Fünftel auf 715 Millionen Euro. Niedrigere Preise im Kaligeschäft belasten. Der operative Gewinn vor Zinsen, Steuern und vor Bewertungsveränderungen von Derivaten (Ebit I) dürfte auf 8 Millionen Euro einbrechen. Unter dem Strich rechnen die Analysten mit einem bereinigten Verlust von 2 Millionen, nach einem Gewinn von 118 Millionen Euro ein Jahr zuvor.

Konkurrenten drosseln Produktion

Zuletzt gab es für K+S aber auch positive Signale. So haben Konkurrenten ihre Kaliproduktion angesichts des Preisrückgangs gedrosselt und die Konditionen für Kali-Lieferungen der Konkurrenten an China lagen nach einer langen Hängepartie über den Erwartungen. Dies könnte auf eine allmähliche Entspannung bei den Kalipreisen hindeuten. Mit kleineren Zukäufen schaffte sich K+S zudem zuletzt erste Stützpunkte für sein Geschäft in China. Gleichzeitig muss der Konzern aber beim Bau einer neuen Kalimine in Kanada einen leichten Rückschlag hinnehmen. Bei der Milliarden-Investition kam es zuletzt zu einem Zwischenfall.

Steiner hat offenbar genug

K+S kämpft derzeit ohnehin noch mit zahlreichen Baustellen: Der bevorstehende Chefwechsel und die Anklage von Topmanagern halten den Konzern auf Trab. Die Kasseler stemmen zudem mit dem Bau einer milliardenschweren Kalimine in Kanada gerade ihre größte Investition. In Deutschland stehen zudem wichtige Genehmigungen für die Beseitigung von Abwässern noch immer aus. Mit Spannung werden nach den enttäuschenden Eckdaten für das zweite Quartal nun Aussagen zum Gesamtjahr erwartet.

Steiner selbst hatte bei der Bilanzvorlage Mitte März überraschend angekündigt, dass er 2017 wohl in den Ruhestand wechseln wird. Sein Vertrag läuft offiziell im Mai 2017 aus. Als Kronprinz gilt seit längerem Finanzchef Burkhard Lohr.

DER AKTIONÄR hält an seiner zurückhaltenden Einschätzung für die Aktie von K+S fest. Das Branchenumfeld bleibt schwierig, zudem fehlt derzeit auch jeglicher Rückenwind von den Agrarrohstoffen – so hat jüngst etwa der Weizenpreis ein neues 10-Jahrestief markiert. Anleger sollten deshalb nach wie vor an der Seitenlinie verharren.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App