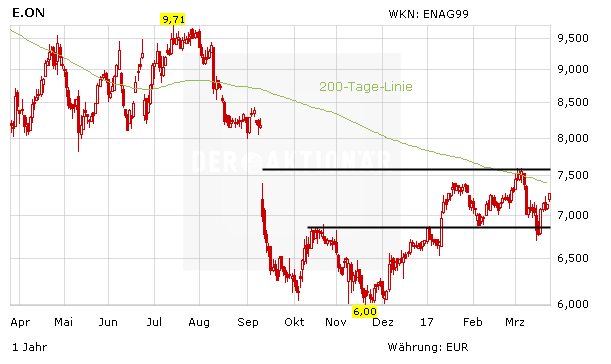

Seit der Kapitalerhöhung zeigt der Trend bei E.on wieder nach oben. Durch die wachsende Unsicherheit an den Märkten sind defensivstarke Branchen wie der Energiesektor gefragt. Zudem sind die Umwälzungen in der Branche weiter in vollem Gange. Übernahme- und Fusionsgerüchte treiben die Aktien an.

In Deutschland wird immer wieder eine Fusion der grünen Versorger E.on und Innogy ins Spiel gebracht. Bei einem Zusammenschluss würde ein Konzern mit einem rechnerischen Börsenwert von etwa 35 Milliarden Euro entstehen. Ohne konventionelle Kraftwerke würde damit ein Big Player der neuen Energiewelt entstehen. Doch wie wahrscheinlich ist ein solches Szenario überhaupt?

Zunächst einmal ist zu bedenken, dass sich die Märkte der beiden Konzerne stark überschneiden. Vor allem beim Vertriebsgeschäft dürften die Kartellauflagen deshalb hoch sein. Bei einem großen Jobabbau droht zudem erbitterter Widerstand der Arbeitnehmervertreter. Problematisch könnte es auch in der Führungsfrage werden, da sowohl Innogy Boss Peter Terium als auch E.on-Chef Johannes Teyssen ihre Position nicht freiwillig aufgeben dürften.

Fusion unwahrscheinlich

Ein Zusammenschluss ist deshalb vorerst nicht zu erwarten. Bis in die 2020er-Jahre betreibt E.on ohnehin noch Atomkraftwerke. Von diesen hat Innogy bewusst Abstand genommen. Doch auch ohne baldige Fusion gibt es bei beiden Konzernen Übernahmegerüchte. Investierte Anleger sollten bei E.on an Bord bleiben. Favorit ist aber die Dividendenperle Innogy mit einer aktuellen Rendite von 4,7 Prozent. Das Kursziel lautet 42 Euro.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App