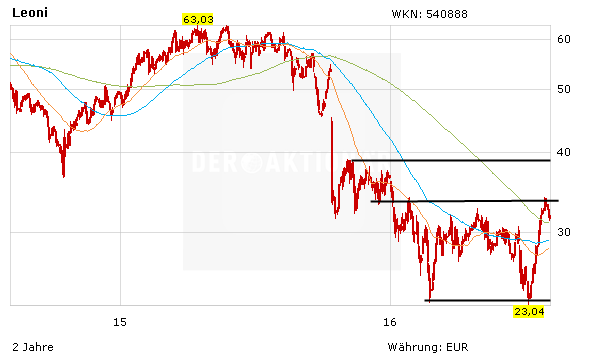

Leoni hat in den letzten 15 Monaten über die Hälfte seines Börsenwerts verloren. Die Probleme in der Bordnetz-Sparte sollten lösbar sein. Zeit für ein Comeback der Aktie.

Sind 1,04 Milliarden Euro genug? Genug, um wieder den Mut aufzubringen und in Leoni zu investieren? 1,04 Milliarden Euro. Exakt die Summe an Börsenwert, die der Hersteller von Bordnetzen für Autos seit April 2015 verloren hat. Verloren wegen reduzierter Prognosen, Problemen in der Produktion. Mitte 2014 verkündete das Unternehmen mit Hauptsitz im fränkischen Nürnberg noch neue Rekorde in puncto Auftragslage, die Umsätze sollten in den Folgejahren von 4,5 Milliarden Euro auf über fünf Milliarden Euro steigen, die Gewinne in den kommenden Jahren sprudeln und Anleger durften sogar auf eine höhere Dividende hoffen. Es kam anders. Gleich mehrfach wurden die Prognosen kassiert. Statt über fünf Milliarden Euro wurden 2015 „nur“ 4,4 Milliarden Euro umgesetzt. Nicht besser lief es beim Gewinn je Aktie. Waren es im Jahr 2012 noch fantastische 4,78 Euro, werden 2016 aller Voraussicht nach nur noch mickrige 1,89 Euro hängen bleiben.

Wird Leoni seine Probleme endlich in den Griff bekommen? Wird das Management wieder zu überzeugen wissen und das Vertrauen der Anleger zurückgewinnen können?

Probleme in der Bordnetz-Sparte

Rückblick: Was ist bei Leoni in den letzten Monaten schief gelaufen? Wegen Anlaufschwierigkeiten im Werk in Mexiko benötigte Leoni mehr Personal, es fielen höhere Frachtkosten an, die Produktivität lag unter den Planungen. Was folgte, war eine regelrechte Pannenserie. Mehrere Kunden bestellten kurzfristig mehr und größere Kabelsätze. Weil Leoni nicht darauf vorbereitet war, fielen hohe Mehrkosten an, etwa für neue Mitarbeiter. Im rumänischen Werk wurden mehr Aufträge angenommen, als abgearbeitet werden konnten. Die Belegschaft musste für viel Geld kurzfristig aufgestockt werden. „Der Standort Rumänien ist uns im September regelrecht um die Ohren geflogen“, fasst Leoni-Chef Dieter Bellé das zusammen, was zur Gewinnwarnung für 2015 und 2016 geführt hat.

Lebenswichtig

Als hoffentlich abschließende Konsequenz des ganzen Desasters rund um die Bordnetz-Sparte schnürte das Leoni-Management im April 2016 ein 25 Millionen Euro teures Maßnahmenpaket. 1.100 Stellen werden gestrichen. Und jetzt? Jetzt richtet sich der Blick nach vorne. Für das Leoni-Management als auch für die Anleger. Der Autozulieferer ist für BMW, Mercedes, VW und Co nahezu unverzichtbar. Leoni liefert Bordnetze, wenn man so will das Nervensystem eines jeden Autos. Fast drei Kilometer Kabel von Leoni stecken in jedem Fahrzeug, unter der Karosserie, im Fahrzeughimmel. Erst dadurch erwachen sämtliche technischen Funktionen im Auto zum Leben. 75 Prozent der Umsätze macht Leoni derzeit mit den Autobauern. 80 Prozent sollen es im Jahr 2020 sein. Der Rest der Erlöse entfällt auf einfache Drähte und optische Fasern für Kunden aus der Medizintechnik.

Leoni beliefert ein Fahrzeug meist über die Gesamtlebensdauer von sechs bis sieben Jahren. An sich ein gut planbares Geschäft, wären da nicht die Hiobsbotschaften in der Bordnetz-Sparte gewesen, die einen Großteil der Gewinne 2015 und 2016 gekostet haben.

Gute Zahlen – die Trendwende?!

Betrachtet man den gesamten Auftragsbestand von Leoni und die Modelle, die jetzt sowie in Zukunft ausgestattet werden, unter Berücksichtigung der Lebensdauer und der Stückzahlen, ist ein Umsatz von fünf Milliarden Euro 2019 oder 2020 nicht unrealistisch. Zukunftsmusik. Nach den Enttäuschungen der letzten Monate wird der MDAX-Konzern die eher pessimistischen Markterwartungen 2016 sicherlich erreichen oder gar übertreffen. Einen kleinen Vorgeschmack lieferten vor wenigen Tagen die vorläufigen Zahlen für das erste Halbjahr. Der Umsatz lag bei rund 2,24 Milliarden Euro im Plan, das EBIT bei 62 Millionen Euro. Darin enthalten sind Restrukturierungskosten von 21 Millionen Euro, die größtenteils für die Bordnetz-Spate angefallen sind. Insgesamt 30 Millionen Euro sind für 2016 vorgesehen. „Für 2017 werden deutlich weniger Kosten anfallen“, sagt Leoni-Sprecher Sven Schmidt. Das Management erwartet für das Gesamtjahr ein EBIT von 105 Millionen Euro. Der Umsatz wird bei 4,4 Milliarden Euro erwartet. Grund ist das saisonal schwächere zweite Halbjahr. Deshalb macht es keinen Sinn, die Erlöse aus dem ersten Halbjahr von 2,24 Milliarden Euro auf das Gesamtjahr hochzurechnen. Leoni selbst sieht die Prognose eher „konservativ“. DER AKTIONÄR geht davon aus, dass die Markterwartungen unter den aktuellen Voraussetzungen sicherlich erfüllt werden. Beim EBIT wird Leoni wohl seit Langem wieder für positive Schlagzeilen sorgen können. DER AKTIONÄR hält eine Spanne zwischen 110 und 115 Millionen Euro für durchaus machbar.

Prinzip Hoffnung

Geht es nach Analyst Florian Treisch von Mainfirst, dürfte die Restrukturierung 2017 erste Früchte tragen. Er hob vor wenigen Tagen das Kursziel für die Leoni-Aktie 30 auf 38 Euro an. Einer der Ersten, die ihre Einschätzung zu Leoni geändert haben, war Marc-Rene Tonn von Warburg Research. Der Umbau der Bordnetz-Sparte nehme Formen an, es sei an der Zeit, nach vorne zu schauen. Tonn traut der Leoni-Aktie durchaus ein Kursniveau von 36 Euro zu. Zugegeben, es bedarf einer großen Portion Mut, sich als Anleger mit der Leoni-Aktie zu beschäftigen. Zu oft hat das Vorstandsteam in der Vergangenheit mit dem Vertrauen der Anleger gespielt. Auch jetzt ist es eine spekulative Wette darauf, dass das Management endlich die richtigen Schlüsse aus den Engpässen bei der Bordnetz-Sparte gezogen hat.

Die Bewertung von Leoni ist allerdings einen Blick wert. Einem Umsatz von 4,4 Milliarden Euro 2016 steht eine Börsenbewertung von mickrigen 977 Millionen Euro gegenüber. Macht ein Kurs-Umsatz-Verhältnis von 0,2. Wettbewerber wie die französische Valeo oder der japanische Sumitomo-Electric-Konzern kommen auf Multiple von 0,6 beziehungsweise 0,4. Das Kurs-Gewinn-Verhältnis von Leoni für 2016 beträgt 15. Findet der Autozulieferer wieder in die Spur, könnte 2017 ein Gewinn je Aktie von 3,00 Euro stehen. Das würde einem KGV von nur noch 9 entsprechen. Was die Kennzahlen betrifft, so ist Leoni auf Sicht von zwölf Monaten eine spannende, wenn auch spekulative Wette auf die Zukunft. der aktionär geht davon aus, dass Leoni die Jahresprognose mit großer Wahrscheinlichkeit übertreffen wird.

Comeback-Story!

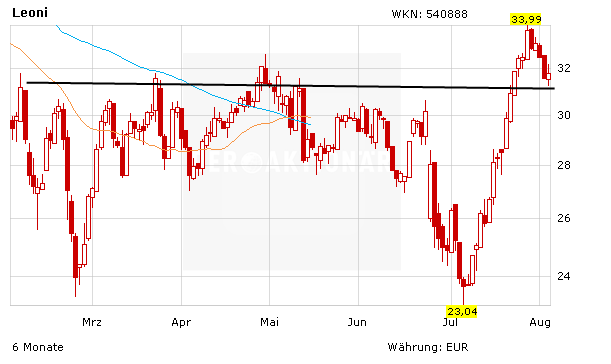

Das Schlimmste sollte im Kurs eingepreist sein. Für das Management gilt: Nach den vielen Enttäuschungen muss endlich wieder positiv überrascht werden. Die Aktie hat vor wenigen Tagen nach oben gedreht. Nachdem ein doppelter Boden bei 23,50 Euro ausgebildet wurde, haben die Kaufempfehlungen von Mainfirst und Warburg sowie die guten vorläufigen Zahlen für das zweite Quartal wieder Bewegung und ordentlich Umsatz in die Aktie gebracht. Das Kursziel auf zwölf Monate beträgt 42 Euro. Schöne, aber sehr spekulative Comeback-Story!

Autor: Beck, Prof. Dr. Ralf

ISBN: 9783864702907

Seiten: 304

Erscheinungsdatum: 11.09.2015

Verlag: Börsenbuchverlag

Art: gebunden

Verfügbarkeit: als Buch und als eBook erhältlich

Weitere Informationen und Bestellmöglichkeiten finden Sie hier

Intelligente Start-ups krempeln unser tägliches Leben in immer mehr Bereichen um. Das gilt auch für den Bankensektor. In seinem neuen Buch untersucht Prof. Ralf Beck die Fintech-Branche und stellt fest: Mit ihrer Hilfe können wir uns weitgehend unabhängig von Banken machen! Fast alle Dienstleistungen, die Banken traditionell anbieten, bekomme ich als Kunde mittlerweile auch von anderen Anbietern – und oftmals schneller, besser und billiger. Der Autor wirft einen genauen Blick auf die aktuellsten Entwicklungen. Er zeigt, was die Bankkonkurrenten leisten und wie sich Privatpersonen, Unternehmer und Unternehmen aus dem Klammergriff der Banken befreien können.

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App