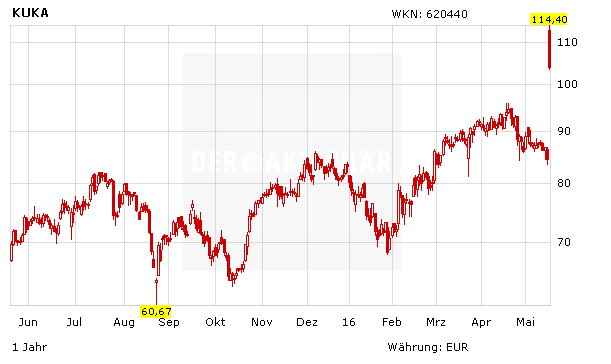

Hoch, höher, KUKA. Nachdem die Papiere bereits seit 2013 von Rekordhoch zu Rekordhoch eilten, folgte gestern nun mit dem Übernahmeangebot des chinesischen Haushaltsgeräteherstellers Midea vermutlich der Höhepunkt. Oder doch nicht?

DER AKTIONÄR hat bereits berichtet: Die KUKA-Aktie sprang gestern in der Spitze um mehr als ein Drittel auf 114,40 Euro nach oben, nachdem die Chinesen den Anteilseignern 115 Euro je Aktie geboten hatten - deutlich mehr als das Papier zuletzt an der Börse gekostet hatte . Im Verlauf bröckelten die Papiere zwar ab, schlossen aber immer noch mit einem Plus von mehr als 23 Prozent bei 104,00 Euro.

Geht da am Ende noch mehr? „Das Angebot ist unglaublich hoch", so der Tenor unter den Experten. Bei dem Preis müsse man als Aktionär eigentlich die Offerte annehmen. Der Börsianer denkt nicht, dass es ein Gegenangebot eines anderen Investors gibt. Eine solche Offerte wäre in seinen Augen "verrückt".

Das Gros der Analysten hat bereits reagiert und gestern schnell das Kursziel in Richtung des Übernahmeangebots angepasst – dabei aber die Verkaufsempfehlung bestätigt. Doch es gibt auch eine Ausnahme. Holger Schmidt vom Investmenthaus Equinet sieht den Aktienkurs mittelfristig sogar deutlich über dem Übernahmeangebot von Midea. Mit der Zeit dürften die Chinesen eine Komplettübernahme anstreben, wofür sie allerdings den Voith-Konzern mit seiner Sperrminorität überzeugen müssten. Schmidt schraubte sein Kursziel auf 125 Euro nach oben und stufte die Papiere auf "Accumulate" hoch.

Skeptische Stimmen verwiesen darauf, dass das Gebot an kartellrechtliche und andere behördliche Genehmigungen gebunden sei. Ein weiterer Börsianer strich heraus, dass zuletzt vor allem in den USA viele Offerten chinesischer Firmen letztlich geplatzt seien. Sebastian Growe von der Commerzbank gab überdies zu bedenken, dass KUKA sehr eng mit der deutschen Automobilbranche zusammenarbeite. Insofern bleibe abzuwarten, wie sich ein möglicher Eigentümerwechsel mittel- und langfristig auf die Nachfrage nach den Produkten des Roboter- und Anlagenbauers durchschlage.

DER AKTIONÄR hält an seinem Fazit fest: Das Kursziel lag bei 114 Euro. Investierte Anleger können daher weitere Teile der Position auf dem aktuellen Kursniveau verkaufen und den Rest zunächst mit einem auf 95 Euro nachgezogenen Stopp absichern.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App