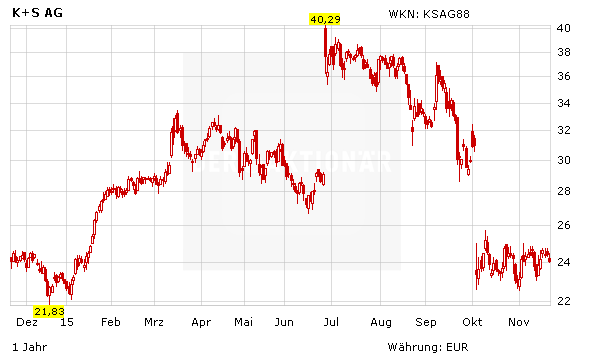

Die Schweizer Bank Credit Suisse sorgt sich um den Salz- und Düngemittelkonzern K+S. Es gebe weiterhin ein Ungleichgewicht zwischen Angebot und Nachfrage an den internationalen Kalimärkten, schrieb Analyst Chris Counihan am Freitag. Nach den Quartalszahlen und einer Kapitalmarktveranstaltung des Kasseler Unternehmens passte er daher seine Kalipreis-Prognosen nach unten an.

Wegen überdurchschnittlich hoher Produktionskosten drohe K+S steigender Druck auf die künftigen Margen, die Kapitalrenditen und den Cashflow, warnte Counihan. Deshalb stufte er die Aktie ab und rechnet nur noch mit einer unterdurchschnittlichen Wertentwicklung. Zudem reduzierte er seine operativen Gewinnschätzungen (Ebitda). Das von 27 auf 22 Euro gesenkte Kursziel liegt nun knapp 9 Prozent unter dem aktuellen Kursniveau.

Der Ausbau der neuen Kalimine in Kanada (Legacy) dürfte den Aktienwert von K+S um rund 1,40 Euro verwässern, führte der Experte weiter aus. Die Kasseler bräuchten Kalipreise von über 400 Dollar pro-Tonne, damit das Projekt wertneutral sei. Beeindruckend sei indes die widerstandsfähige Marge im Salzgeschäft. Hier dürfte K+S seine Ziele für 2020 bereits zwei Jahre früher erreichen.

Gemäß der Einstufung "Underperform" erwartet die Credit Suisse in den nächsten 12 Monaten eine unterdurchschnittliche Gesamtrendite der Aktie im Vergleich zu den anderen von dem Analysten beobachteten Werten derselben Branche. Die Aktie von K+S verliert aktuell 1,5 Prozent und damit deutlich stärker als der DAX.

Hauck & Aufhäuser rät zum Kauf

Deutlich optimistischer ist hingegen die Privatbank Hauck & Aufhäuser. Die Analysten haben zwar ihr Kursziel ebenfalls von 40,50 Euro auf 39,00 Euro gesenkt, der Kurs liegt aber noch immer deutlich über dem aktuellen Niveau (akt. Kurs: 24,08 Euro). Zudem bestätigten die Experten ihre Einstufung „Buy“. Analyst Nils-Peter Gehrmann betonte, ungeachtet der kurzzeitig eingetrübten Aussichten bleiben die langfristigen Perspektiven im Kalimarkt seiner Ansicht nach positiv. Hinzu kommen Fortschritte bei einer neuen Kalimine in Kanada, der gesunde Ergebnisbeitrag des Salzgeschäfts und die attraktive Bewertung der Aktie. Zudem „tröste“ die hohe Dividendenrendite über schwierige Zeiten hinweg.

DER AKTIONÄR empfiehlt investieren Anlegern, ihre Position mit einem Stopp bei 19,00 Euro nach unten abzusichern.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App