BASF will sich Kreisen zufolge möglicherweise nicht kampflos vom globalen Chemiethron stürzen lassen. Um einen Zusammenschluss der beiden US-Chemieriesen Dow Chemical und Dupont zu verhindern, erwägt der deutsche Konzern einem Bericht der Nachrichtenagentur Bloomberg zufolge seinerseits einen Vorstoß in bisher unbekannter Größenordnung.

Demnach denkt BASF über ein Gebot für DuPont nach. Dies meldete Bloomberg unter Berufung auf mit der Angelegenheit vertraute Personen. Eine Sprecherin des DAX-Konzerns wollte den Bericht bislang nicht kommentieren. DuPont kommt derzeit auf einen Börsenwert von rund 55 Milliarden Dollar. BASF bringt hier aktuell 58 Milliarden Euro auf die Waagschale. Die Ludwigshafener arbeiteten mit Beratern und finanzierenden Banken zusammen, um die Optionen und den möglichen Wert eines Gegenangebotes zu untersuchen, hieß es in dem Bloomberg-Bericht. Eine Entscheidung sei noch nicht getroffen worden. Auch habe es bisher keine formale Annäherung an DuPont gegeben.

Sinnvoller Ausbau des Agrargeschäfts

Es wäre die bisher größte Übernahme des mehr als 150 Jahre alten deutschen Traditionsunternehmens. Bisher hatte BASF vor allem auf ergänzende Akquisitionen gesetzt und dabei maximal Beträge im einstelligen Milliadenbereich ausgegeben. Zuletzt war der Konzern hier mit der Übernahme von Cognis für rund 3 Milliarden Euro aktiv - und damit noch in der Ägide des langjährigen Vorstandschefs Jürgen Hambrecht, der inzwischen dem Aufsichtsrat vorsteht. Sein seit 2011 amtierender Nachfolger Kurt Bock steht wegen der zuletzt schwachen operativen Entwicklung des Konzerns unter Druck. Investoren bemängeln, dass BASF zu stark von der Entwicklung des Ölpreises sowie China abhängig ist.

Analyst glaubt nicht an Zukauf

Analysten sehen in dem Ausbau des Geschäfts mit Produkten für die Agrarwirtschaft einen möglichen Ausweg. Gerade hier hätte DuPont viele Bereiche, in denen BASF bisher kaum oder nur sehr wenig präsent ist. Bernstein-Analyst Jeremy Redenius glaubt jedoch nicht daran, dass BASF zum Zug kommt. Der deutsche Konzern sei zu spät dran und dürfte es jetzt schwer haben, eine attraktive Offerte auf die Beine zu stellen, die mit den Vorteilen eines Zusammenschlusses zwischen Dow Chemical und DuPont konkurrieren kann.

Der nächste Versuch

Um das Agrargeschäft auszubauen, hatte BASF-Chef Bock eine Offerte für den Schweizer Konzern Syngenta erwogen, der es an der Börse derzeit auf einen Wert von 35 Milliarden Euro bringt. Diesen Plan hatte er allerdings wegen des hohen Preises für die Schweizer, deren Aktienkurs unter anderem wegen eines Interesses des US-Konzerns Monsanto stark gestiegen war, verworfen.

Jetzt gerät er mit dem geplanten Zusammenschluss von Dow Chemical und DuPont erneut unter Zugzwang. Im Dezember hatten die beiden US-Konzerne ihre Pläne für die Fusion verkündet, mit denen zunächst der weltweit größte Chemiekonzern entstehen würde. Nach dem Zusammengehen soll der Konzern dann in drei einzelne und jeweils börsennotierte Unternehmen für Agrarchemikalien, Spezialchemikalien und Kunststoffe aufgespalten werden.

An der Seitenlinie verharren

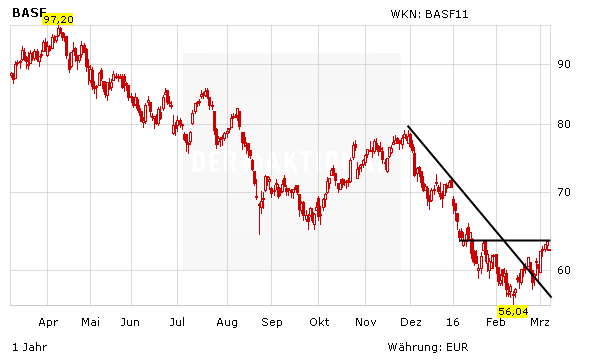

Die Spekulationen über eine mögliche Übernahme könnte die BASF-Aktie in den kommenden Tagen und Wochen immer wieder belasten. Da auch das Marktumfeld für BASF unverändert herausfordernd bleibt. Zwar hat sich das angeschlagene Chartbild wieder etwas aufgehellt. Wer beim günstig bewerteten Qualitätstitel einsteigen will, hat dennoch keine Eile. Anleger sollten stattdessen vorerst weiter an der Seitenlinie verharren.

(Mit Material von dpa-AFX)

DER AKTIONÄR – Unsere App

DER AKTIONÄR – Unsere App